Методы оценки эффективности реальных инвестиционных проектов

Внутренняя норма доходности позволяет найти значение коэффициента дисконтирования, разделяющее инвестиции на приемлемые и невыгодные. Для этого IRR сравнивают с тем уровнем окупаемости вложений, который фирма (инвестор) выбирает для себя в качестве стандартного с учетом того, по какой цене сама она получила капитал для инвестирования и какой «чистый» уровень прибыльности хотела бы иметь при его использовании. Этот стандартный уровень желательной рентабельности вложений часто называют базовой ставкой дисконтирования. Результаты сравнения и выводы представлены в табл. 1. Пишет http://www.vindexexpo.com

Таблица 1. Анализ эффективности проекта с использованием базовой ставки дисконтирования и внутренней нормы доходности

|

Сравнение d и IRR |

Заключение об эффективности проекта |

|

d < IRR |

Проект рентабелен, показатель нормативной чистой продукции положителен. Проект можно принять. |

|

d = IRR |

Нормативная чистая продукция равна нулю. Решение о принятии проекта неопределенное. Следует доработать проект или его отвергнуть. |

|

d > IRR |

Нормативная чистая продукция отрицательна. Проект неэффективен. Проект принимать нецелесообразно. Следует доработать проект или его отвергнуть. |

Важно определить величину разрыва значений показателей внутренней нормы доходности и ставки дисконтирования (IRR - d). Величина положительной разности этого разрыва позволяет сделать следующие выводы:

· чем больше величина IRR в сравнении со ставкой дисконтирования, тем больше сумма нормативной чистой продукции оценивает эффективность проекта;

· величина разрыва (IRR -d) указывает на уровень запаса устойчивости проекта к возможным ухудшениям условий реализации проекта. Другими словами, величина разрыва указывает на устойчивость к повышению рисков реализации проекта.

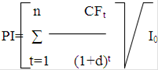

3. Метод расчета рентабельности инвестиций. Рентабельность инвестиций PI (англ. profitability index) - это показатель относительной прибыльности проекта. Его расчет производится по формуле:

, где (5)

, где (5)

I0 - первоначальные инвестиции;

CFt - денежные поступления в году t, которые будут получены благодаря этим инвестициям.

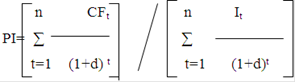

Для проекта «длительные затраты - длительная отдача» эта формула будет иметь несколько иной вид:

, где (6)

, где (6)

It - инвестиции в году t.

4. Метод расчета периода окупаемости инвестиций. Суть такого расчета срока окупаемости РР (англ. payback period) инвестиций состоит в том, что бы определить период, который понадобится для возмещения суммы первоначальных инвестиций. Формула расчета простого периода окупаемости имеет вид:

Мероприятия по стабилизации финансового состояния предприятия ООО Ургальский ОРС

Особенностью формирования цивилизованных рыночных отношений является

усиление влияния таких факторов, как жесткая конкурентная борьба,

технологические изменения, компьютеризация обработки экономич ...

Налоговая система и пути ее реформирования

Важнейшей

составляющей бюджетно-финансовой системы любого государства являются налоги,

под которыми понимается собирательное понятие, употребляемое для обозначения

взимаемых государством платежей ...